En enero de 2023 entran en vigor los impuestos sobre envases de plástico e incineración de residuos.

Se gravará la fabricación, importación o adquisición intracomunitaria de los envases que, conteniendo plástico, no sean reutilizables.

La Ley 7/2022, de 8 de abril, introdujo en el sistema tributario español dos nuevas figuras impositivas de naturaleza indirecta que gravarán, por un lado, el uso de envases de plástico no reutilizables y, por otro lado, la entrega de residuos en vertederos, instalaciones de incineración y cuya entrada en vigor se producirá a partir del 1 de enero de 2023.

El pasado mes el Grupo de Trabajo de Economía Circular en el que participaron las instituciones más representativas de la CEOE, mantuvieron una reunión exclusiva sobre el tema con el Instituto tecnológico del embalaje, transporte y logística (ITENE) para poner en común cuestiones de interpretación técnica y aplicación práctica del impuesto especial sobre los envases de plástico no reutilizables. Os remitimos la información que el Grupo de Trabajo nos ha compartido. Es por ello que desde AEC estamos valorando el ponernos en contacto con ITENE para organizar una jornada técnica con el objeto de profundizar aún más sobre el avance de la Ley y su aplicación en las empresas de nuestro sector, para lo cual os mantendremos informados si finalmente se puede celebrar.

Adjuntamos los documentos del Grupo de Trabajo de Economía Circular:

Impuesto especial sobre los envases de plástico no reutilizables

Objeto tributario

Es un impuesto de carácter indirecto que recae sobre la fabricación, importación o adquisición intracomunitaria de envases de plástico no reutilizables que vayan a ser objeto de utilización en el mercado español. Es decir, el impuesto pretende ser un instrumento fiscal para incentivar la economía circular.

A efectos de este tributo ha de entenderse por envase todo producto destinado a prestar la función de contener, proteger, manipular, distribuir y presentar mercancías, como pueden ser los vasos de plástico o los rollos de plástico para embalar y evitar roturas en el transporte de productos, quedando sujetos los envases, tanto vacíos como si estuvieran conteniendo, protegiendo, manipulando, distribuyendo y presentando mercancías, y en el supuesto que estén compuestos de más de un material, se gravarán por la cantidad de plástico que contengan.

Hecho imponible

Recae sobre la fabricación, importación o adquisición intracomunitaria de los envases que, conteniendo plástico, no sean reutilizables.

Asimismo, resultará gravada la fabricación, importación o adquisición intracomunitaria de productos plásticos semielaborados destinados a la fabricación de envases (preformas o láminas de termoplástico), así como aquellos otros productos plásticos que permitan su cierre, comercialización o presentación.

En consecuencia, no tendrá la condición de fabricante y, por consiguiente, de contribuyente del impuesto, quien a partir de los productos semielaborados le confiera la forma definitiva al envase o incorpore al mismo otros elementos de plástico que hayan resultado gravados previamente por el impuesto, como pueden ser los cierres.

Tampoco se gravará la cantidad de plástico reciclado contenida en productos que forman parte del ámbito objetivo del impuesto.

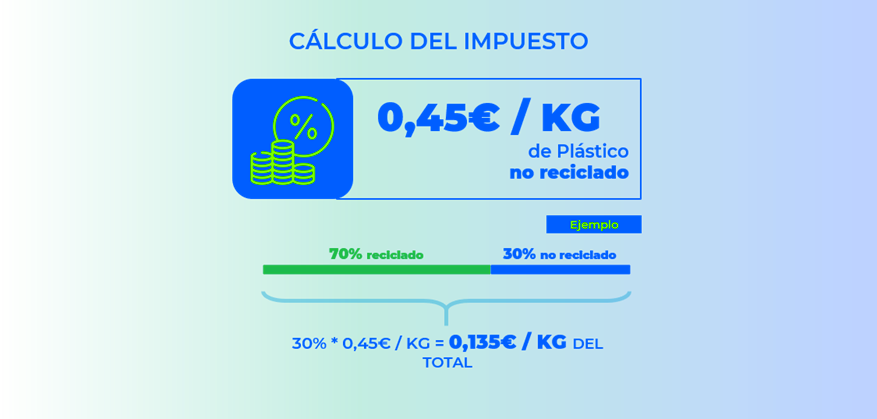

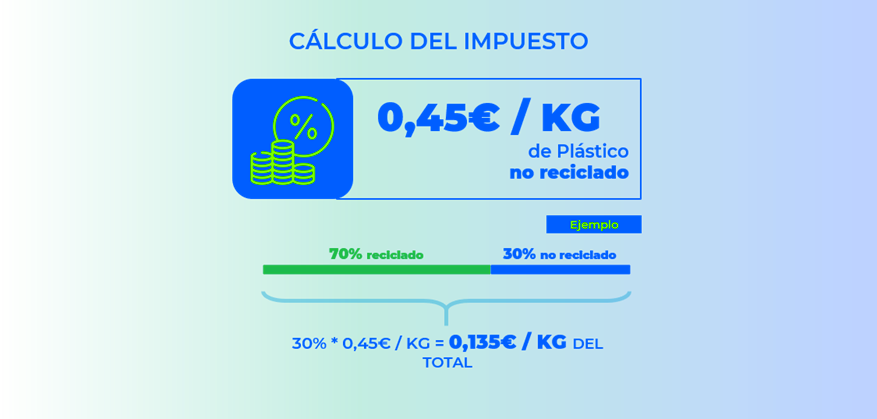

Base imponible y tipo impositivo

La base imponible de este impuesto estará constituida por la cantidad de plástico no reciclado, expresada en kilogramos, contenida en los productos que forman parte del ámbito objetivo del impuesto y el tipo impositivo será de 0,45 euros por kilogramo, que deberá quedar reflejado en una línea aparte en la factura.

El tipo impositivo es de 0,45 euros por kilogramo.

Sin embargo, quedan exentos del impuesto, siempre que se acredite el destino efectivo, aquellos productos que se destinan a prestar función en contención, protección, manipulación, distribución y presentación de medicamentos, productos sanitarios, alimentos para usos médicos especiales o preparados para lactantes de uso hospitalario, así como los rollos de plástico para ensilados de uso agrícola y ganadero.

Además de estos productos, también quedan exentos aquellos que se destinan a exportación y productos con 100% reciclado (rPE) en su formulación. También se puede minimizar su impacto mediante la inclusión de un porcentaje en su formulación. Por ejemplo, un producto con un 50% de reciclado solo paga por el 50% de la tasa, es decir, 0,225 €/kg. Y aunque se prevé que favorezca el residuo posconsumo, en principio hay posibilidad de utilizar postindustrial.

Supuestos de no sujeción y exenciones

No estarán sujetos o resultarán exentos:

— Las pinturas, las tintas, las lacas y los adhesivos concebidos para ser incorporados a los productos destinados a tener la función de contener, proteger, manipular o entregar bienes o productos.

— Las pequeñas importaciones o adquisiciones intracomunitarias de envases, entendiendo como tales aquellas cuya cantidad total del plástico no reciclado contenido en los envases objeto de la importación o adquisición intracomunitaria no exceda de 5 kilogramos.

— Productos que se destinen a prestar la función de contención, protección, manipulación, distribución y presentación de medicamentos, productos sanitarios, alimentos para usos médicos especiales, preparados para lactantes de uso hospitalario o residuos peligrosos de origen sanitario.

— Rollos de plástico para ensilados de uso agrícola y ganadero.

Deducciones y devoluciones

En la autoliquidación, el contribuyente que realice adquisiciones intracomunitarias de los productos que forman parte del ámbito objetivo del impuesto podrá minorar de las cuotas devengadas del impuesto en dicho periodo, el importe del impuesto pagado respecto de:

— Los productos que hayan sido enviados por el contribuyente, o por un tercero en su nombre o por su cuenta, fuera del territorio de aplicación del impuesto.

— Los productos que, con anterioridad a su primera entrega o puesta a disposición del adquirente en el territorio de aplicación del impuesto, hayan dejado de ser adecuados para su utilización o hayan sido destruidos.

— Los productos que, tras su entrega o puesta a disposición del adquirente, hayan sido objeto de devolución para su destrucción o reincorporación al proceso de fabricación, previo reintegro del importe de estos al adquirente.

Sanciones

Constituirán infracciones tributarias:

— La falta de inscripción en el Registro territorial del impuesto especial sobre los envases de plástico no reutilizables.

— La falta de nombramiento de un representante por los contribuyentes no establecidos en dicho territorio.

Ambas se consideran graves, sancionadas con una multa pecuniaria fija de 1.000 €.

— La falsa o incorrecta certificación por la entidad debidamente acreditada, de la cantidad de plástico reciclado, expresada en kilogramos, contenida en los productos que forman parte del ámbito objetivo del impuesto.

Infracción grave sancionada con una multa pecuniaria proporcional del 50 % del importe de las cuotas del impuesto que se hubiesen podido dejar de ingresar, con un importe mínimo de 1.000 €. Además, se incrementará en el 25 % si existe comisión repetida de infracciones tributarias, circunstancia que se apreciará cuando el infractor, dentro de los dos años anteriores a la comisión de la nueva infracción, hubiese sido sancionado por resolución firme en vía administrativa por la misma conducta.

— El disfrute indebido de exenciones por parte de los adquirentes de los productos que forman parte del ámbito objetivo del impuesto.

Infracción grave que apareja multa pecuniaria proporcional del 150 % del beneficio fiscal indebidamente disfrutado, con un importe mínimo de 1.000 €.

— La incorrecta consignación en la factura o en el certificado de los datos.

Infracción grave que supone una multa pecuniaria fija de 75 € por cada factura o certificado emitido con la consignación incorrecta de los datos.

Impuesto sobre el depóstito de residuos en vertderos , al incineración y coincineración de residuos

Cesión del tributo a las comunidades autónomas

Aunque se trata de un impuesto estatal aplicable en todo el territorio español, mediante la Ley Orgánica 9/2022, de 28 de julio, se articuló su cesión a las comunidades autónomas, de tal forma que en su disposición final 4.2 establece que el alcance de las competencias de esta cesión afecta tanto a la regulación de los tipos impositivos como a la gestión del tributo.

Hecho imponible y exenciones

El hecho imponible recae sobre la entrega de residuos para su eliminación en vertederos o para su eliminación o valorización energética en instalaciones de incineración o de coincineración, ya sean de titularidad pública o privada.

No obstante, se prevén determinadas exenciones:

— Entrega ordenada por las autoridades públicas en situaciones de fuerza mayor, extrema necesidad o catástrofe.

— Decomisos de bienes a destruir.

— Residuos para los que exista la obligación legal de eliminación.

— Residuos resultantes de operaciones de tratamiento distintos de los rechazos de residuos municipales, procedentes de instalaciones que realizan operaciones de valorización que no sean operaciones de tratamiento intermedio.

Base imponible y tipos impositivos

La base imponible está constituida por el peso de los residuos depositados en vertederos, incinerados o coincinerados.

La cuota íntegra será el resultado de aplicar a la base imponible los siguientes tipos impositivos:

— Residuos depositados en vertederos de residuos no peligrosos:

· Residuos municipales: 40 € por tonelada métrica.

· Rechazos de residuos municipales: 30 € por tonelada métrica.

· Para residuos distintos que hayan sido eximidos de tratamiento previo, con carácter general se aplicarán 15 € por tonelada métrica.

· Si se trata de residuos con un componente de residuos inerte superior al 75 %, la parte del residuo inerte 3 o 1,5 € por tonelada y el resto 15 o 10 € por tonelada, según su tipología.

· Para otro tipo de residuos, con carácter general 10 € por tonelada métrica.

— Residuos depositados en vertederos de residuos peligrosos:

· Residuos eximidos de tratamiento previo: 8 € por tonelada métrica.

· Otro tipo de residuos: 5 € por tonelada métrica.

— Residuos depositados en vertederos de residuos inertes:

· Si se trata de residuos que hayan sido eximidos de tratamiento previo: 3 € por tonelada métrica.

· Para otro tipo de residuos: 1,5 € por tonelada métrica.

— Instalaciones de incineración de residuos municipales que realicen operaciones de eliminación codificadas como operaciones D10:

· Si se trata de residuos municipales: 20 € por tonelada métrica.

· Para rechazos de residuos municipales: 15 € por tonelada métrica.

· Residuos diferentes: 7 € por tonelada métrica.

— Instalaciones de incineración de residuos municipales que realicen operaciones de valorización codificadas como operaciones R01:

· Residuos municipales: 15 € por tonelada métrica.

· Rechazos de residuos municipales: 10 € por tonelada métrica.

· Residuos diferentes: 4 € por tonelada métrica.

— Otras instalaciones de incineración de residuos:

· Residuos municipales: 20 € por tonelada métrica.

· Rechazos de residuos municipales: 15 € por tonelada métrica.

· Residuos diferentes que no han sido sometidos a las operaciones de tratamiento codificadas como R02, R03, R04, R05, R06, R07, R08, R09, R12, D08, D09, D13 y D14: 5 € por tonelada métrica.

· Otro tipo de residuos: 3 € por tonelada métrica.

— Residuos coincinerados en instalaciones de coincineración de residuos: 0 € por tonelada métrica.

Todo ello sin perjuicio de que las comunidades autónomas puedan establecer variaciones en estos tipos impositivos en uso de sus competencias normativas.

Devengo y régimen sancionador

El impuesto se devengará cuando se realice el depósito de los residuos en el vertedero o en el momento de la incineración o coincineración de los residuos en las instalaciones de incineración de residuos o de coincineración de residuos.

La falta de inscripción en el Registro territorial del Impuesto sobre el depósito de residuos en vertederos, la incineración y la coincineración de residuos, constituirá una infracción grave sancionada con multa pecuniaria fija de 1.000 €.